Δύο κεντρικά θέματα σχετικά με την υποτίμηση του ρουβλιού και την ανατίμηση του δολαρίου πρέπει να έχουμε στο νου μας: την επιδίωξη να διατηρηθεί η αμερικανική ηγεμονία και την κερδοσκοπική φούσκα των παραγώγων που συνδέονται με τον κλάδο του σχιστολιθικού αερίου. Χωρίς αυτά τα στοιχεία, είναι αδύνατον να κατανοήσουμε ποιες είναι οι αιτίες και οι συνέπειες οικονομικών γεγονότων που θα μπορούσαν να χαρακτηριστούν τεχνητά.

Συνεπώς, η υπόθεση που περιγράφει ο τίτλος πρέπει να ιδωθεί από διαφορετικές οπτικές γωνίες, από τη γεωπολιτική και από την καθαρά οικονομική.

Η κατάρρευση της τιμής του πετρελαίου

Η υποτίμηση του πετρελαίου φαίνεται να αποτελεί μια στρατηγική που εφαρμόζεται κατόπιν συμφωνίας ανάμεσα στο αμερικανικό Στέιτ Ντιπάρτμεντ και τον βασιλικό Οίκο των Σαούντ

(βλ.http://www.counterpunch.org/2014/12/16/the-oil-coup/ καιhttp://www.theguardian.com/business/economics-blog/2014/nov/09/us-iran-russia-oil-prices-shale).

Όπως υποστηρίζεται στα άρθρα αυτά, στις συναντήσεις του Σεπτεμβρίου του 2014 μεταξύ του Αμερικανού υπ. Εξωτερικών Τζ. Κέρι και του πρίγκιπα Αμπτουλάχ σχεδιάστηκαν η μείωση της τιμής του αργού πετρελαίου (κάτω από την κρατούσα αγοραία τιμή) και ταυτόχρονα η άρνηση να μειωθεί η ημερήσια παραγωγή. Δηλ. τέθηκαν τα θεμέλια για τη χειραγώγηση της τιμής του πετρελαίου με όλα τα μέσα. Αυτός φαίνεται να είναι ο βασικός λόγος που , παρά την κατάρρευση του χρηματιστηρίου στα Ηνωμένα Αραβικά Εμιράτα (με απώλειες από 8-20% σε μία και μόνο ημέρα, στις 16 Δεκεμβρίου), δεν εκδηλώνονται, βραχυπρόθεσμα, προθέσεις να μειωθεί η ημερήσια παραγωγή πετρελαίου.Τα άμεσα αποτελέσματα αυτής της κατάστασης είναι απτά σε χώρες όπου το νεκρό σημείο (“το νεκρό σημείο είναι μια αξία που δείχνει την ποσότητα, εκφρασμένη σε όγκο παραγωγής και πωλήσεις, των πωλήσεων που απαιτούνται για να καλυφθεί το κόστος που έχει καταβληθεί, προκειμένου να κλείσει η περίοδος αναφοράς χωρίς κέρδη ή ζημίες”) για την εξόρυξη αργού πετρελαίου ποικίλλει πάνω από τα 90 δολάρια το βαρέλι. Από το Ιράν μέχρι τη Βενεζουέλα , περνώντας από τη Ρωσία, όλες οι χώρες επηρεάζονται από την κατάρρευση της τιμής του αργού πετρελαίου. Το Ριάντ επηρεάζεται λιγότερο, εφόσον το νεκρό σημείο γι’ αυτό είναι περίπου στα 65 δολάρια το βαρέλι.

Όπως υποστηρίζεται στα άρθρα αυτά, στις συναντήσεις του Σεπτεμβρίου του 2014 μεταξύ του Αμερικανού υπ. Εξωτερικών Τζ. Κέρι και του πρίγκιπα Αμπτουλάχ σχεδιάστηκαν η μείωση της τιμής του αργού πετρελαίου (κάτω από την κρατούσα αγοραία τιμή) και ταυτόχρονα η άρνηση να μειωθεί η ημερήσια παραγωγή. Δηλ. τέθηκαν τα θεμέλια για τη χειραγώγηση της τιμής του πετρελαίου με όλα τα μέσα. Αυτός φαίνεται να είναι ο βασικός λόγος που , παρά την κατάρρευση του χρηματιστηρίου στα Ηνωμένα Αραβικά Εμιράτα (με απώλειες από 8-20% σε μία και μόνο ημέρα, στις 16 Δεκεμβρίου), δεν εκδηλώνονται, βραχυπρόθεσμα, προθέσεις να μειωθεί η ημερήσια παραγωγή πετρελαίου.Τα άμεσα αποτελέσματα αυτής της κατάστασης είναι απτά σε χώρες όπου το νεκρό σημείο (“το νεκρό σημείο είναι μια αξία που δείχνει την ποσότητα, εκφρασμένη σε όγκο παραγωγής και πωλήσεις, των πωλήσεων που απαιτούνται για να καλυφθεί το κόστος που έχει καταβληθεί, προκειμένου να κλείσει η περίοδος αναφοράς χωρίς κέρδη ή ζημίες”) για την εξόρυξη αργού πετρελαίου ποικίλλει πάνω από τα 90 δολάρια το βαρέλι. Από το Ιράν μέχρι τη Βενεζουέλα , περνώντας από τη Ρωσία, όλες οι χώρες επηρεάζονται από την κατάρρευση της τιμής του αργού πετρελαίου. Το Ριάντ επηρεάζεται λιγότερο, εφόσον το νεκρό σημείο γι’ αυτό είναι περίπου στα 65 δολάρια το βαρέλι.

Είναι μια κατάσταση μη ανεκτή πλέον για πολλές χώρες — βεβαίως δεν μιλάμε για τη Ρωσία που έχει μια καλή οικονομική βάση (χαμηλό χρέος, πολλά αποθεματικά σε χρυσό, μεγάλη ρευστότητα σε συνάλλαγμα)– αλλά μάλλον για χώρες όπως η Βενεζουέλα (που το νεκρό σημείο κυμαίνεται από τα 140 έως τα 160 δολάρια) οι οποίες αντλούν μεγάλο μέρος του εισοδήματός τους από τα κέρδη των εξαγωγών πετρελαίου. Αν συνδυαστεί αυτή η κατάσταση με τις κυρώσεις που έχουν επιβληθεί στο Καράκας θα μπορούσε να προκαλέσει την οικονομική κατάρρευση της Βενεζουέλας (το Zero Hedge θεωρεί ότι η αθέτηση πληρωμών εκ μέρους της Βενεζουέλας έχει πιθανότητες 93%). Ακόμη και το ιρανικό πετρέλαιο επηρεάζεται από τη μείωση της τιμής (το νεκρό σημείο είναι στα 120-140 δολάρια) προς μεγάλη ικανοποίηση του Ριάντ που είναι ο περιφερειακός του ανταγωνιστής.

Αν πλημμυρίσει η αγορά με ένα προϊόν το οποίο έχει πολύ χαμηλή ζήτηση ( έχει φτάσει η ζήτηση του πετρελαίου στο ανώτατο σημείο της; ρωτά το Bloomberg) τότε το αποτέλεσμα είναι ο αποπληθωρισμός, κάτι χειροπιαστό ακόμη και για τους λιγότερο προσεκτικούς παρατηρητές. Αν επιβραδυνθεί η παγκόσμια οικονομία, θα μειωθούν οι ανάγκες για ενέργεια. Αν αυτή η πτώση δεν αντιστοιχηθεί με μια μείωση της παραγωγής (όπως ζητήθηκε στον ΟΠΕΚ πριν από δύο εβδομάδες), τότε η τιμή θα καταρρεύσει ως προς την τρέχουσα αξία. Με μια έννοια, ο απλός πολίτης θα μπορούσε να υποστηρίξει ότι η τιμή ανά βαρέλι σήμερα είναι πιο ευθυγραμμισμένη με τις αξίες της αγοράς σ’ αυτό το στάδιο της παγκόσμιας οικονομίας. Δυστυχώς, αυτή είναι μία μόνο από τις πολλές οπτικές γωνίες από τις οποίες μπορεί κανείς να παρατηρήσει αυτό το σενάριο και βεβαίως δεν προσφέρει πλήρη εξήγηση.

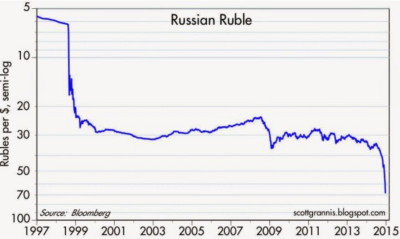

Η υποτίμηση του ρουβλιού

Αναμφίβολα υπάρχει ισχυρός συσχετισμός ανάμεσα στην πτώση της τιμής του αργού πετρελαίου και στην κατάρρευση της αξίας του ρουβλιού. Αλλά αυτή η θεωρία δεν προσφέρει επαρκή εξήγηση. Υπάρχουν κι άλλοι παράγοντες που δεν πρέπει να αγνοηθούν.Οι οικονομικές κυρώσεις που επέβαλαν οι ΗΠΑ και η Ευρωπαϊκή Ένωση αποτρέπουν το δανεισμό των ρωσικών εταιρειών με όρους πληρωμής που ξεπερνούν τις 30 ημέρες. Με δεδομένο ότι οι ρωσικές εταιρείες δανείζονταν φθηνά από δυτικές τράπεζες από το τέλος του Ψυχρού Πολέμου, οι τρέχουσες κυρώσεις εμποδίζουν την αναδιάρθρωση των προηγούμενων δανείων και την αναχρηματοδότησή τους. Το αποτέλεσμα είναι ότι αυτές οι εταιρείες πρέπει να αγοράζουν ευρώ και δολάρια για να εξυπηρετούν τα δάνειά τους δημιουργώντας έτσι μεγαλύτερη ζήτηση ξένου συναλλάγματος στη ρωσική αγορά και εξασθενίζοντας το ρούβλι. Από καθαρά επιχειρηματική άποψη , οι ρωσικές εταιρείες θα ήθελαν να δουν μια διαφορετική συμπεριφορά της Ρωσικής Κεντρικής Τράπεζας, όπως εξηγείται από τον Αλεξάντερ Μερκούριους:

«Αυτό που υποπτεύομαι για τα τεκταινόμενα είναι ότι οι μεγάλοι κερδοσκόποι που ποντάρουν εναντίον του ρουβλιού είναι ακριβώς οι τράπεζες και οι ρωσικές εταιρείες που έχουν μεγάλα δάνεια σε δολάρια τα οποία πρέπει να αποπληρωθούν πριν από το τέλος του έτους. Αντί να πληρώσουν τα δάνεια με τα αποθεματικά τους, ασκούν πίεση στην κυβέρνηση και στην Κεντρική Τράπεζα μετατρέποντας τα ρούβλια σε δολάρια και κερδοσκοπώντας εναντίον του ρουβλιού. Αυτή η διάσταση είναι πολύ πιο σημαντική από οποιονδήποτε άλλον παράγοντα που προκάλεσε την πρόσφατη πτώση του ρουβλιού. Κρίνοντας από όσα λέει ο [υπ. Οικονομικής Ανάπτυξης της Ρωσίας] Ουλιουκάεφ, η κυβέρνηση και η Κεντρική Τράπεζα έχουν ουσιαστικά παραδοθεί και αποφάσισαν να βοηθήσουν τις τράπεζες, δίνοντάς τους μέρος των αποθεματικών της Κεντρικής Τράπεζας. Αυτό μπορεί να εξηγήσει γιατί η αύξηση του επιτοκίου στις 15/12 ήταν τόσο αναποτελεσματική και γιατί το ρούβλι ενισχύθηκε τις τελευταίες ημέρες”.

Πράγματι, αναλύοντας τις παράπλευρες συνέπειες του ομολόγου που εξέδωσε η Rosneft στις 12 Δεκεμβρίου 2014 (625 δισ. ρούβλια = με 11 δισ. δολάρια στις 15/12) , φαίνεται ότι στο τέλος η Ρωσική Κεντρική Τράπεζα αγόρασε αυτά τα ομόλογα, επιτρέποντας στη Rosneft να αναχρηματοδοτήσει τα δάνεια από τις δυτικές τράπεζες. Θα μπορούσε να υποστηρίξει κανείς ότι οι ΗΠΑ εφαρμόζουν την ίδια τακτική, χρησιμοποιώντας την Αμερικανική Κεντρική Τράπεζα, για να τυπώνει χρήματα και να τα δίνει στις προβληματικές αμερικανικές επιχειρήσεις με αντάλλαγμα την έκδοση ομολόγων. Η συμπεριφορά της Ρωσικής Κεντρικής Τράπεζας, παρόμοια με την αμερικανική, ήταν δεσμευμένη. Το πρόβλημα είναι πως το παγκόσμιο σύστημα ρυθμίζεται με βάση το δολάριο και όχι με βάση το ρούβλι. Η Ρωσία χρησιμοποίησε μια δυτική μέθοδο για να δημιουργήσει χρήμα και πληρώνει τις συνέπειες. Αυτές οι συνέπειες αποτελούν τη μήτρα όλων όσων φοβίζουν τους Αμερικανούς, την αποδολαριοποίηση και την απώλεια της αξιοπιστίας του δολαρίου.

Ο γεωπολιτικός παράγοντας της κρίσης αυτής

«Δεν θα μπορούσαμε ποτέ να φανταστούμε αυτό που συμβαίνει, είναι η πραγματοποίηση του χειρότερου εφιάλτη μας. Και τις επόμενες ημέρες νομίζω πως η κατάσταση θα μπορούσε να συγκριθεί με την πιο δύσκολη περίοδο του 2008 » – Σεργκέι Σβετσόφ, πρώτος αναπληρωτής διοικητής της Κεντρικής Τράπεζας της Ρωσίας.

Το πιο ενδιαφέρον ερώτημα είναι: θα μπορούσαν οι ρωσικές αρχές να είχαν προβλέψει αυτή τη συνδυασμένη επίθεση πετρελαίου-ρουβλιού-κυρώσεων; Η απάντηση είναι ναι και την είχαν προβλέψει. Βεβαίως ουδείς μπορούσε να φανταστεί την άμεση επιτάχυνση αυτής της στρατηγικής. Ούτε στους πιο μεγάλους εφιάλτες των Ρώσων δεν προβλεπόταν ότι μέσα σε 6 μήνες το πετρέλαιο θα έχανε τη μισή αξία του και το ρούβλι θα έπεφτε πάνω από 50% σε 12 μήνες. Η αμερικανική τακτική προϋποθέτει έναν παράγοντα πολύ υψηλού ρίσκου και αυτός θέτει σε κίνδυνο την παγκόσμια οικονομία, όπως θα δούμε.Γιατί οι ΗΠΑ και οι συνεταίροι τους πήραν αυτό το δρόμο που είναι γεμάτος με άγνωστα μονοπάτια; Ακόμη και σ’ αυτή την ερώτηση υπάρχουν πολλές απαντήσεις. Ασφαλώς το κύριο είναι η γεωπολιτική στρατηγική της “αλλαγής καθεστώτος” σε χώρες όπως η Βενεζουέλα , το Ιράν και η Ρωσία (στις χώρες δηλαδή που επηρεάζονται περισσότερο από την κατάρρευση της τιμής του πετρελαίου).

Εφόσον η χρήση συνηθισμένων μεθόδων ήπιας ισχύος δεν έφερε πολύ σημαντικά αποτελέσματα (το Ιράν προχωρεί προς συμφωνία με τους5 + 1, ο Άσαντ σταθεροποιείται όλο και περισσότερο στη Συρία, ο Πούτιν γίνεται όλο και πιο δημοφιλής στο εσωτερικό και ο Μαντούρο μπόρεσε να πάρει ξανά τα ηνία της χώρας ύστερα από μια περίοδο αστάθειας μετά το θάνατο του Τσάβες και τις σε μεγάλο βαθμό έξωθεν υποκινημένες διαδηλώσεις του καλοκαιριού), το βασικό κλειδί είναι η άσκηση οικονομικής επιβολής. Εντούτοις, εμπεριέχονται πολλοί κίνδυνοι σ’ αυτή τη στρατηγική. Η κατάρρευση του νομίσματος, η μείωση των εσόδων από το αργό πετρέλαιο, οι αυξανόμενες τιμές, ο αυξανόμενος πληθωρισμός, η μείωση της αγοραστικής δύναμης κοκ είναι τα όπλα με τα οποία η Αμερική είναι πεπεισμένη ότι μπορεί να συνεχίσει να παίζει το ρόλο της ως ηγεμονική δύναμη στον κόσμο. Η προτεραιότητά της είναι μέσω αυτής της στρατηγικής να οδηγήσει σε εσωτερική κατάρρευση των αντιπάλων χωρών χάρη σ’ ένα συνδυασμό παραγόντων: κυρώσεων, πετρελαίου και νομίσματος.

Ποιους κινδύνους εμπεριέχει αυτή η στρατηγική;

Αφού αναλύσαμε τα κίνητρα και τις μεθόδους που χρησιμοποιούνται σ’ αυτή τη στρατηγική-καμικάζι, μπορούμε να αναλύσουμε ένα πιο ενδιαφέρον και επίσης πιο ανησυχητικό θέμα: τους κινδύνους που θα μπορούσαν να προκαλέσουν οι μέθοδοι τις οποίες χρησιμοποιεί η Δύση. Η κρίση στην Ουκρανία, η Ευρασιατική Ένωση, η αποδολαριοποίηση και οι μεγάλες συμφωνίες μεταξύ των BRICS ώθησαν την Ουάσιγκτον να αντιδράσει με ένα παιχνίδι στο οποίο ρισκάρει τα πάντα.Ο παράγοντας που εμπεριέχει τους περισσότερους αγνώστους και προκαλεί τις μεγαλύτερες ανησυχίες είναι η αγορά σχιστολιθικού αερίου των ΗΠΑ. Αφού υψώθηκε ως η σημαία της ενεργειακής ανεξαρτησίας των ΗΠΑ, αφού θεωρήθηκε το μέγα όπλο για τη μετάβαση από τη Μέση Ανατολή στην Ασία (ως μέρος της στρατηγικής του “ασιατικού άξονα”), έπαιξε αναμφίβολα (και ακόμη παίζει) πρωταρχικό ρόλο στα σχέδια των Αμερικανών πολιτικών.

Ωστόσο, αυτό που κρύβεται έξυπνα από τα κυρίαρχα ΜΜΕ είναι οι παρενέργειες που προκαλούνται στην αγορά σχιστολιθικού αερίου λόγω των τρεχουσών χαμηλών τιμών του πετρελαίου. Το νεκρό σημείο για αυτές τις νέες μεθόδους εξόρυξης κυμαίνεται στα 60-80 δολάρια /βαρέλι. Τούτου δοθέντος, είναι εύκολο να αντιληφθούμε ότι μια παρατεταμένη περίοδος χαμηλών πετρελαϊκών τιμών θα προκαλέσει καταστροφικές συνέπειες σε ολόκληρη την αγορά σχιστολιθικού αερίου στις ΗΠΑ (το πρώτο επεισόδιο αυτού του είδους συνέβη ήδη, η αυστραλιανή εταιρεία Red Fork Energy, που δραστηριοποιούνταν σε δύο έργα σχιστολιθικού αερίου στην Οκλαχόμα των ΗΠΑ, υπέστη κατάρρευση της μετοχής της, δεν μπόρεσε να πληρώσει τα χρέη της και αναγκάστηκε να τεθεί υπό δικαστική εκκαθάριση,http://www.afr.com/p/business/companies/james_packer_backed_collapse_burnt_tqtc3Rfz2czz3a8UmM4ZWK) . Εάν οι συνέπειες ήταν απλώς κάποιες χρεοκοπίες εταιρειών θα μπορούσε να πει κανείς ότι δεν είναι και τόσο σημαντικό πρόβλημα. Το πρόβλημα δημιουργείται όταν στρέψουμε το φακό στη διαδικασία δανεισμού προς αυτές τις εταιρείες οι οποίες αδυνατούν να επιστρέψουν τις πιστώσεις στις τράπεζες, εάν χρεοκοπήσουν. Μια αθέτηση πληρωμών σε αυτό τον τομέα θα μπορούσε να προκαλέσει έναν κατακλυσμό που τελικά θα επηρέαζε τη μητέρα όλων των φουσκών: τα παράγωγα που είναι κρυμμένα στις δυτικές τράπεζες.

Οι παγκόσμιοι κίνδυνοι με τους οποίους παίζουν οι ΗΠΑ για να διατηρήσουν την παγκόσμια ηγεμονία τους δεν είναι πολύ διαφορετικοί από την προληπτική πυρηνική επίθεση (η τακτική τους μοιάζει με πρώτο πλήγμα, με την οικονομική έννοια). Εάν η τιμή του πετρελαίου (που χειραγωγείται) σύρει στην άβυσσο τον κλάδο σχιστολιθικού αερίου της Αμερικής, όλα τα δάνεια που θα έπρεπε να αποπληρωθούν στις αμερικανικές τράπεζες θα μπορούσαν να εξαερωθούν. Και μαζί μ’ αυτά, δυνητικά, όλα τα παράγωγα.

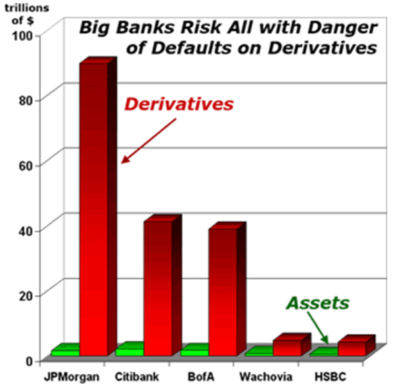

Ας αναφέρουμε μερικούς αριθμούς προς επίρρωση των παραπάνω και ας δούμε πόσα από αυτά τα τρελά χρηματοπιστωτικά εργαλεία έχουν στα χέρια τους οι αμερικανικές τράπεζες:

JPMorgan Chase

Συνολικά περιουσιακά στοιχεία: $ 2.520.336,000.000 (περίπου 2,5 τρισ. δολάρια)

Συνολική έκθεση σε παράγωγα: $ 68.326.075.000.000 (περισσότερα από 68 τρισ. δολάρια)

Citibank

Συνολικά περιουσιακά στοιχεία: $ 1.909.715.000.000 (μόλις πάνω από 1,9 τρισ. δολάρια)

Συνολική έκθεση σε παράγωγα: $ 61.753.462.000.000 (πάνω από 61 τρισ. δολάρια)

Goldman Sachs

Συνολικά περιουσιακά στοιχεία: $ 860.008.000 (λιγότερα από 1 τρισ. δολάρια)

Συνολική έκθεση σε παράγωγα: $ 57.695.156.000.000 (πάνω από 57 τρισ. δολάρια)

Bank Of America

Συνολικά περιουσιακά στοιχεία: $ 2.172.001.000.000 (λίγο πάνω από 2,1 τρισ. δολάρια)

Συνολική έκθεση σε παράγωγα: $ 55.472.434.000.000 (πάνω από 55 τρισ. δολάρια)

Morgan Stanley

Συνολικά περιουσιακά στοιχεία: $ 826.568 δισ. ( λιγότερα από 1 τρισ. δολάρια)

Συνολική έκθεση σε παράγωγα: $ 44.134.518.000.000 (πάνω από 44 τρισ. δολάρια)

Ιδού μια χρήσιμη σύγκριση για να συνειδητοποιήσουμε πλήρως τι μας λένε οι αριθμοί: το δημόσιο χρέος των ΗΠΑ είναι 18 τρισ. δολάρια. Οι αγορές παραγώγων , μόνο όσον αφορά τις 6 μεγαλύτερες τράπεζες των ΗΠΑ, ισοδυναμούν με το 16πλάσιο του αμερικανικού χρέους.Οι κυβερνήσεις βρέθηκαν αντιμέτωπες με το ίδιο δίλημμα κατά τη χρηματοπιστωτική κρίση του 2008 : να αφήσουν τις τράπεζες να χρεοκοπήσουν ή να τις σώσουν;Πρέπει οι τράπεζες να χρεοκοπήσουν ή είναι “πολύ μεγάλες για να χρεοκοπήσουν”; Στην περίπτωση αυτή υπάρχουν δυο πιθανοί δρόμοι: ή τύπωμα χρήματος ( ο τρόπος με τον οποίο λύνει η Αμερικανική Κεντρική Τράπεζα κάθε πρόβλημα), χωρίς να ανησυχεί για το αυξανόμενο δημόσιο χρέος (το παράδειγμα που χρησιμοποιείται για να στηριχθεί αυτή η θεωρία είναι η Ιαπωνία με χρέος 300% του ΑΕΠ της) ή να αφεθούν οι τράπεζες να χρεοκοπήσουν.

Θεωρώντας δεδομένο ότι η χειραγώγηση της αγοράς πετρελαίου και συνεπώς η υπόθεση του ρουβλιού συνιστούν γεωπολιτικές κινήσεις, ποια είναι η νικηφόρα στρατηγική για την Ουάσιγκτον, χωρίς να προκαλέσει κατάρρευση της παγκόσμιας οικονομίας; Η επιβολή αλλαγής καθεστώτος στη Βενεζουέλα, το Ιράν και τη Ρωσία σύντομα ή ο εξαναγκασμός αυτών των χωρών να συμβιβαστούν με τις επιταγές της Δύσης. Είναι σημαντικό να σημειώσουμε ότι ο χρόνος δεν είναι με τη μεριά της Δύσης. Ο λόγος σχετίζεται με τα επιχειρήματα που παρουσιάστηκαν παραπάνω: η χαμηλή τιμή του πετρελαίου θα μπορούσε να κατεδαφίσει την αγορά σχιστολιθικού αερίου, προκαλώντας μια αλυσιδωτή αντίδραση που θα κατέστρεφε τις μεγάλες αμερικανικές τράπεζες και θα μπορούσε να προκαλέσει τη μεγαλύτερη κερδοσκοπική φούσκα στην ιστορία, τα παράγωγα, η οποία θα προκαλούσε με τη σειρά της οικονομική κρίση μπροστά στην οποία ό,τι συνέβη το 2008 θα το θυμόμαστε σαν κάτι εύκολο κι απλό.

Υπάρχει ένας παράγοντας που βαραίνει περισσότερο από οποιονδήποτε άλλον και θεωρείται κλειδί από τις ΗΠΑ όσον αφορά αυτή τη στρατηγική. Εάν καταλήξει να καταρρεύσει η αγορά σχιστολιθικού αερίου και οι αμερικανικές τράπεζες πρέπει να διασωθούν και πάλι ( όπως ζητούν επιμόνως οι λομπίστες των τραπεζών από τις 11/12, βλ. http://www.huffingtonpost.com/2014/12/04/wall-street-government-shutdown_n_6272776.html?), η λύση θα ήταν να τυπώσει η Κεντρική Τράπεζα κι άλλο χρήμα και να αυξηθεί το αμερικανικό δημόσιο χρέος. Θα μπορούσε να αντιτείνει κανείς ότι έτσι θα μειωνόταν σημαντικά η αξιοπιστία του δολαρίου. Αυτό αποτελεί θέμα συζήτησης και ουδείς έχει οριστική απάντηση. Ασφαλώς στις ΗΠΑ οι αξιωματούχοι είναι πεπεισμένοι ότι αν η τακτική που ακολουθούν επιτύχει και οδηγήσει σε αλλαγή καθεστώτος στη Ρωσία και στην οικονομική της κατάρρευση, η Κίνα θα αναγκαστεί να “γυρίσει στο μαντρί” (έχοντας χάσει τον υπ’ αριθμόν 1 σύμμαχό της), έτσι θα εξασφαλιζόταν η ευρωστία του αμερικανικού υπουργείου Οικονομικών (η αξιοπιστία του δολαρίου εξαρτάται κατά πολύ από την Κίνα, λόγω της ποσότητας των ομολόγων του αμερικανικού υπουργείου Οικονομικών που έχουν στα χέρια τους οι Κινέζοι) και θα επιβεβαιωνόταν η αξιοπιστία του δολαρίου (ακόμη κι αν το δημόσιο χρέος εκτοξευόταν από τα 16 στα 36 τρισ. δολάρια)

Το βασικό πρόβλημα, όμως, εξακολουθεί να είναι το γεωπολιτικό. Η άποψη ότι οι ΗΠΑ χρειάζονται και θέλουν να διατηρήσουν την ηγεμονία τους. Σήμερα δεν έχουν άλλα μέσα να αντιμετωπίσουν την παγκόσμια αλλαγή, τη μετάβαση σε ένα στάδιο που ο κόσμος δεν είναι πλέον μονοπολικός (στον οποίο οι Αμερικανοί δεν είναι η μοναδική υπερδύναμη), αλλά πολυπολικός (με περισσότερους παίκτες στην παγκόσμια σκηνή). Αυτό είναι το συμπέρασμα, και η τρέχουσα τάση αντιπροσωπεύει έναν ανυπολόγιστο κίνδυνο για το σύνολο της παγκόσμιας οικονομίας … αξίζει πραγματικά;

Μετάφραση: Αριάδνη Αλαβάνου

Πηγή:http://seisaxthia.wordpress.com/

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.